カードローンを選ぶにあたってこんな疑問を持っていませんか?

-

「どこのカードローンがおすすめ?」

「カードローンって何を基準に選べばいい?」

カードローンによっては、「金利・審査の通りやすさ・融資スピード」が大きく異なります。

今すぐお金を借りたいなら融資スピード、利息を安く抑えたいなら金利を比較して、目的に合うカードローンを選びましょう。

この記事では、金利・審査・スピードを比較して選んだおすすめのカードローンや、カードローンの選び方について詳しく紹介します。

またカードローンの審査に通る確率を上げる方法についてもまとめておくので、ぜひ参考にしてください。

1.カードローンのおすすめをランキング形式で比較

人気のカードローンの「金利・審査の通りやすさ・融資スピード」について比較したものを一覧にまとめました。

【金利・審査・スピードを徹底比較】おすすめのカードローン一覧

| カードローン | 上限金利 | 無利息期間 | 審査の通りやすさ | 融資スピード |

|---|---|---|---|---|

| プロミス | 17.8% | 30日間 | 即日 | |

| 三井住友カードローン | 15.0% | 期間限定 | 即日 | |

| アコム | 18.0% | 最大30日 | 即日 | |

| アイフル | 18.0% | 最大30日 | 即日 | |

| 楽天スーパーローン | 14.5% | 対象者限定 | 最短翌日 | |

| 三菱UFJ銀行バンクイック | 14.6% | なし | 翌営業日以降 | |

| SMBCモビット | 18.0% | なし | 即日 |

※審査の通りやすさ:◎=審査通過率が35%以上、○=審査通過率が30%以上、△=審査通過率が公表されていない

ではカードローンの特徴をおすすめ順に、それぞれ詳しく紹介します。

プロミス

| 金利 | 4.5~17.8% |

|---|---|

| 借入限度額 | 500万円 |

| 無利息期間 | 30日間 |

| 審査スピード | 最短15秒で事前審査が完了 |

| 融資スピード | 最短30分 |

| WEBのみで完結 | 可能 |

| 申込受付時間 | WEB申込なら24時間365日受付 |

| 申込対象年齢 | 18歳以上69歳以下 |

プロミスは、金利・審査の通りやすさ・融資スピードの3つを比較して選んだ、最もおすすめのカードローンです。

大手消費者金融の中で上限金利が最も安く、審査の通過率も直近3ヶ月平均で36.93%と高めなので、審査にも通りやすいといえます。

融資のスピードも早く、事前審査は最短15秒、本審査も最短30分で完了します。

審査完了後は最短10秒で、24時間365日いつでも指定の口座にお金を振り込んでもらえます。

また4年連続で顧客満足度NO.1にも選ばれていて、信頼度が高いのもプロミスのメリットの一つです。

三井住友カードローン

| 金利 | 振込専用タイプ:1.5~14.4% カードタイプ:1.5~15.0% |

|---|---|

| 借入限度額 | 900万円 |

| 無利息期間 | 期間限定最大2ヶ月無料 |

| 審査スピード | 最短5分 |

| 融資スピード | 最短5分 |

| WEBのみで完結 | 可能 |

| 申込受付時間 | WEB申込なら24時間365日受付 |

| 申込対象年齢 | 満20歳以上69歳以下 |

三井住友カードローンの「即時発行」に申し込めば、最短5分で審査が完了し、即日融資を受けられます。

即時発行の受付時間は、「9:00~19:30」になっています。

最短で融資を受けたい人は、即時発行の受付時間内に、借入希望額を50万円以下にして申し込みましょう。

アコム

| 金利 | 3.0~18.0% |

|---|---|

| 借入限度額 | 800万円 |

| 無利息期間 | 最大30日間 |

| 審査スピード | 3秒で事前審査が完了 |

| 融資スピード | 最短30分 |

| WEBのみで完結 | 可能 |

| 申込受付時間 | WEB申込なら24時間365日受付 |

| 申込対象年齢 | 18歳以上(高校生を除く) |

アコムは大手消費者金融の中で、最も審査に通りやすいカードローンです。

審査の通過率は、直近3ヶ月平均で39.7%になっています。

借入が可能かどうかを事前に調べられる「3秒診断」も好評です。

審査に通りやすいカードローンを探している人は、アコムをチェックしておきましょう。

アイフル

| 金利 | 3.0~18.0% |

|---|---|

| 借入限度額 | 800万円 |

| 無利息期間 | 最大30日間 |

| 審査スピード | 1秒で事前審査が完了 |

| 融資スピード | 最短25分 |

| WEBのみで完結 | 可能 |

| 申込受付時間 | WEB申込なら24時間365日受付 |

| 申込対象年齢 | 満20歳以上69歳まで |

アイフルでは、年齢・年収・他社借入金額の3つを入力するだけで、1秒で事前審査を行えます。

本審査も最短25分で完了するため、即日融資を受けられます。

また急いでいる場合は、ネット申し込みの後、「0120-337-137」に電話をすれば優先して審査をしてもらえます。

最短で融資を受けたい人は、9時~21時の間に申し込んで、忘れずに電話で連絡をしておきましょう。

楽天スーパーローン

| 金利 | 1.9~14.5% |

|---|---|

| 借入限度額 | 800万円 |

| 無利息期間 | 30日間 (楽天銀行口座開設と楽天銀行スーパーローンを同時に申込 +返済口座を楽天銀行口座に指定した人が対象) |

| 審査スピード | 最短翌日 |

| 融資スピード | 最短翌日 |

| WEBのみで完結 | 可能 |

| 申込受付時間 | WEB申込なら24時間365日受付 |

| 申込対象年齢 | 満20歳以上62歳以下 |

楽天スーパーローンは、上限金利が最も低いカードローンです。

今なら金利が半額の「年0.95%~7.25%」になるキャンペーンも実施されています。

キャンペーンの申し込み期間は、「2022年6月29日(水)17:00~2022年9月2日(金)16:59」になっています。

利息を最小限に抑えたい人は、期間内に楽天スーパーローンに申し込んでおきましょう。

三菱UFJ銀行バンクイック

| 金利 | 1.8~14.6% |

|---|---|

| 借入限度額 | 500万円 |

| 無利息期間 | なし |

| 審査スピード | 翌営業日以降 |

| 融資スピード | 翌営業日以降 |

| WEBのみで完結 | 可能 |

| 申込受付時間 | WEB申込なら24時間365日受付 |

| 申込対象年齢 | 満20歳以上65歳未満 |

バンクイックは金利が低めで、サービスが充実しているのが特徴です。

ローンカードを使えば、三菱UFJ銀行やセブン銀行ATM、ローソン銀行ATM、イーネットATMを手数料無料で利用できます。

また返済期日の3営業日前にEメールで連絡をもらえるため、うっかり返済を忘れる心配もありません。

サービスが充実しているメガバンクのカードローン利用したい人は、バンクイックを選びましょう。

SMBCモビット

| 金利 | 3.0~18.0% |

|---|---|

| 借入限度額 | 800万円 |

| 無利息期間 | なし |

| 審査スピード | 簡易事前審査は10秒、 本審査は最短30分で完了 |

| 融資スピード | 即日 |

| WEBのみで完結 | 2条件を満たす場合WEB完結可能 ①三井住友銀行・三菱UFJ銀行・ みずほ銀行・ゆうちょ銀行の口座を持っている ②社会保険証or組合保険証を持っている |

| 申込受付時間 | WEB申込なら24時間365日受付 |

| 申込対象年齢 | 満20歳以上69歳以下 |

SMBCモビットは、三井住友銀行・三菱UFJ銀行・みずほ銀行・ゆうちょ銀行の口座を持っている人におすすめです。

ネット申し込みの後にコールセンターへ電話連絡をすれば、すぐに審査を開始してもらえます。

コールセンターの営業時間は、9:00~21:00になっています。

即日融資を受けたい人は、余裕を持って20時までには申し込んでおきましょう。

2.目的に合ったカードローンの選び方

カードローンは次の3つをチェックして、目的に合わせて選ぶのがおすすめです。

- 金利

- 審査の通りやすさ

- 融資スピード

では3つのポイントについて詳しく紹介します。

2-1.金利を確認して選ぶ

カードローンの金利は「3.0%~18.0%」のように幅がありますが、初回契約時には支払い実績などがわからないため、上限金利が適用されます。

利息を安く抑えなら、上限金利を比較して安いところを選びましょう。

カードローンの上限金利と無利息期間

| カードローン | 上限金利 | 無利息期間 |

|---|---|---|

| プロミス | 17.8% | 30日間 |

| 楽天スーパーローン | 14.5% | 対象者限定30日間無料 |

| 三井住友カードローン | 15.0% | 期間限定最大2ヶ月無料 |

| 三菱UFJ銀行バンクイック | 14.6% | なし |

| アイフル | 18.0% | 最大30日間 |

| アコム | 18.0% | 最大30日間 |

| SMBCモビット | 18.0% | なし |

※楽天スーパーローンは、楽天銀行口座開設と楽天銀行スーパーローンを同時に申込、返済口座を楽天銀行口座に指定した人限定

※三井住友カードローンは、2022年7月1日(金)~12月31日(土)の期間内に入会した人限定

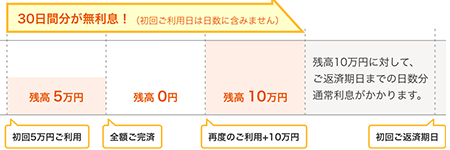

短期間で返済するなら、初回限定の無利息サービスが実施されているカードローンを選んだ方がお得になります。

例えばプロミスは「30日間利息無料」なので、30日以内に返済すれば利息は一切かかりません。

また30日以内に完済した場合、再度の借入についても無利息の対象になります。

利息を最小限に抑えたい人は、プロミスのように上限金利が18%以下で、無利息期間が設けられているカードローンを選びましょう。

2-2.審査の通りやすいカードローンを選ぶ

カードローンは主に次の3種類に分類することができます。

最も審査に通りやすいのは、「消費者金融系」のカードローンになります。

-

銀行系 < 信販系 < 消費者金融系

消費者金融系のカードローンは、審査の通過率が公表されています。

消費者金融系のカードローンの審査通過率

| カードローン | 3月 | 4月 | 5月 | 3ヶ月平均 |

|---|---|---|---|---|

| アコム | 0.423 | 0.371 | 0.399 | 0.397 |

| プロミス | 0.37 | 0.371 | 0.367 | 0.3693 |

| アイフル | 0.315 | 0.294 | 0.295 | 0.301 |

審査に通りやすいカードローンを選びたい人には、アコムやプロミスがおすすめです。

2-3.融資のスピードを重視するなら即日融資に対応したカードローンを選ぶ

今すぐ融資を受けたい人は、即日融資に対応しているカードローンを選ぶ必要があります。

土日祝に借入を希望する場合は、電話での在籍確認が不要かどうかも確認しておきましょう。

カードローンの融資スピードと審査の受付時間

| カードローン | 融資スピード | 電話での在籍確認 | 審査の受付時間 |

|---|---|---|---|

| プロミス | 即日融資 | なし | 9時~21時 |

| アイフル | 即日融資 | なし | 9時~21時 |

| アコム | 即日融資 | 9時~21時 | |

| SMBCモビット | 即日融資 | 9時~21時 | |

| 三井住友カードローン | 即日融資 | 9時~19時30分 | |

| 三菱UFJ銀行バンクイック | 翌営業日以降 | 平日9時~21時 土日祝9時~17時 |

|

| 楽天スーパーローン | 最短翌日 | あり | 平日9時~20時 (カードセンター) |

※アコム、三井住友カードローン、バンクイックは電話での在籍確認が基本だが、書類での在籍確認に変更してもらえる場合あり

※SMBCモビットのWEB完結申込は電話での在籍確認なし、カード申し込みは電話での在籍確認あり

勤務先が休業日の場合、電話での在籍確認ができず、審査が週明けに持ち越されてしまうことがあるため注意が必要です。

確実に即日融資を受けたいなら、審査の受付時間の1~2時間前までには申し込んでおきましょう。

3.カードローンとは

カードローンの特徴や、クレジットカードのキャッシング機能とカードローンの違い、消費者金融カードローンと銀行カードローンの違いについて詳しく紹介します。

3-1.カードローンとはどのようなローンのことか

カードローンとは、決められた借入限度額内で、ATMなどから何度でも借入ができる便利なサービスです。

担保や保証人も必要なく、入会金や年会費も無料で利用することができます。

また限度額までなら好きなタイミングで、必要な額だけを借りることができるため、急な出費があった時の備えとしても役立ちます。

3-2.クレジットカードのキャッシング機能とカードローンの比較

クレジットカードのキャッシング機能とカードローンには、次のような違いがあります。

クレジットカードのキャッシング機能とカードローンの違い

| 主な違い | クレジットカード のキャッシング機能 |

カードローン |

|---|---|---|

| 金利 | 高い(18.0%) | 低い(1.5~15.0%) |

| 借入限度額 | 低い(50万円) | 高い(800万円程度) |

| キャッシング枠 | ショッピングの 利用により変動する |

変動しない |

| 返済方法 | ・口座引き落とし ・口座振り込み |

・口座引き落とし ・口座振り込み ・コンビニATM ・スマホアプリ ・専用ATMなど |

| 無利息期間 | なし | あり |

※金利は三井住友カード(NL)、3-2、三井住友カードローンを利用した場合。

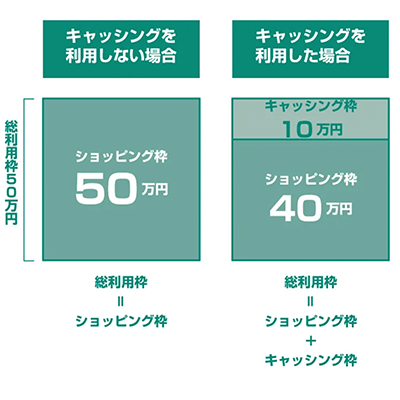

クレジットカードのキャッシング枠は、ショッピング枠に含まれています。

例えば、ショッピング枠50万円、キャッシング枠10万円のクレジットカードの場合、総利用枠は50万円になります。

40万円のショッピングをするとキャッシングに使えるのは10万円、50万円のショッピングをするとキャッシング利用枠は0円になってしまいます。

一方、カードローンは、借入専用のサービスなので、利用限度額が常に一定です。

また金利もカードローンの方が、クレジットカードのキャッシングに比べると低い傾向があります。

金利を安く抑えたい人や頻繁に借入をする人はカードローン、たまに少額の借入をすることがある人はクレジットカードのキャッシング機能を利用するのがおすすめです。

3-3.消費者金融カードローンと銀行カードローンの違い

消費者金融カードローンと銀行カードローンには、次のような違いがあります。

消費者金融カードローンと銀行カードローンの違い

| 主な違い | 消費者金融カードローン | 銀行カードローン |

|---|---|---|

| 融資スピード | 即日(最短30分) | 翌営業日~1週間 |

| 無利息期間 | 30日間無利息 | なし |

| 勤務先への電話 | なし | あり |

| 自宅への郵便物 | なし | あり |

| 上限金利 | 18.0%前後 | 15.0%前後 |

| 法律 | 貸金業法 | 銀行法 |

| 総量規制 | 対象 | 対象外 |

消費者金融は貸金業法に定められている「総量規制」の対象になります。

総量規制とは、年収の3分の1を超える貸付を禁止する制度です。

一方、銀行法には総量規制がありませんが、過剰な貸し付けを防ぐために、年収の2分の1~3分の1までしか貸付を行わない銀行がほとんどになっています。

そのため借りられる金額は、どちらもほぼ同じです。

融資スピードや無利息期間、郵便物や電話連絡なしなどのサービス面は、消費者金融の方が圧倒的に優れています。

銀行は金融庁からの「カードローンの過剰貸し付け」についての指摘を受けて、念入りにの与信審査を行っているため、即日融資に対応していません。

今すぐお金を借りたい人や周りに内緒でローンを利用したい人は消費者金融、とにかく金利を安く抑えたい人は銀行のカードローンを選びましょう。

3-4.主婦や学生専用のカードローンもある

主婦にも借りやすい女性専用のカードローンや学生専用のカードローンもあります。

主婦でも借りられる女性専用のカードローン

| レディースローン | 主婦 | 金利 | 借入限度額 |

|---|---|---|---|

| プロミス 「レディースキャッシング」 |

パート・ アルバイト |

4.5~17.8% | 500万円 |

| アイフル「SuLaLi」 | パート・ アルバイト |

18.0% | 10万円 |

| ベルーナノーティス 「レディースローン」 |

専業主婦 | 4.5%~18.0% | 300万円 |

学生専用のカードローン

| 学生ローン | 未成年 | 金利 | 借入限度額 |

|---|---|---|---|

| 学協 | ※ | 14.8% | 40万円 |

| カレッヂ | 17.0% | 50万円 | |

| フレンド田 | 12.0~17.0% | 50万円 | |

| アミーゴ | 14.4〜16.8% | 50万円 | |

| イー・キャンパス | 14.5〜16.5% | 80万円 |

※ネット申し込みは20歳以上

主婦や学生でも、アルバイト程度の収入があれば、カードローンに申し込めます。

また配偶者貸付を利用すれば、収入がない主婦でも借りられることが可能です。

3-5.カードローンで借りられる金額の上限

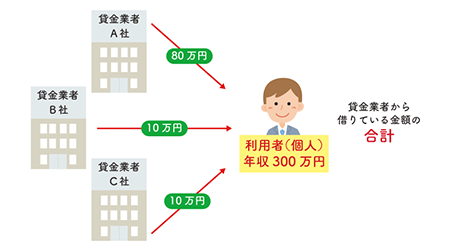

カードローンで借入ができる上限額は、「年収の3分の1まで」になります。

年収300万円の人なら、最大100万円まで借りることができます。

借入上限額については、貸金業法の「総量規制」で定められています。

「総量規制」は過度な借り入れから消費者を守るために設けられた制度です。

複数の貸金業者から借りる場合も、合計を年収の3分の1以内に抑える必要があります。

年収300万円の人が、A社から80万円をすでに借りている場合は、B社とC社から新たに借入ができるのは合計20万円までになります。

3-6.カードローンで借りたお金の使い道は自由

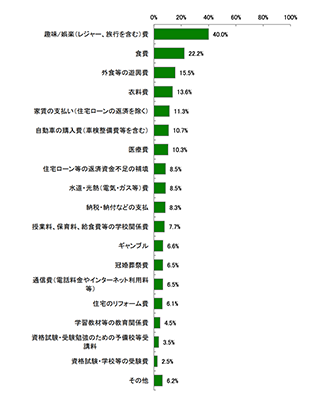

住宅ローンや自動車ローンと違って、借りたお金の使い道が自由なこともカードローンのメリットの一つです。

日本貸金業協会が2020年に行った調査によると、旅行を含むレジャー資金を調達するためにカードローンを利用した人が多いことがわかります。

【借り入れた資金の使途】

- 1位 趣味/娯楽(レジャー、旅行を含む)費用 40.0%

- 2位 食費 22.2%

- 3位 外食等の遊興費 15.5%

- 4位 衣料費 13.6%

- 5位 家賃 11.3%

- 6位 自動車の購入・整備 10.7%

- 7位 医療費 10.3%

借りたお金の使い道は基本的には自由ですが、金融機関によっては次のような目的での使用が禁止されていることがあります。

- 投資やギャンブル

- 事業資金

- 借金の返済

心配な人は、申し込み前に商品の概要をチェックしておきましょう。

3-7.カードローンの利息の上限

カードローンの上限金利は「年20%」と利息制限法で定められているため、大手のカードローンを利用すれば法外な利息が発生する心配もありません。

カードローンの借入金額と利息の上限

| 借入金額 | 利息の上限 |

|---|---|

| 10万円未満 | 年20% |

| 10万円以上100万円未満 | 年18% |

| 100万円以上 | 年15% |

プロミスでは10万円未満でも、上限金利よりも安い「金利17.8%」で借りることができます。

金利17.8%のプロミスで10万円を30日間借りた場合の利息は、1,463円になります。

【利息の計算方法】

-

利息=利用金額×金利÷365日×利用日数

1日分の利息は「10万円×0.178÷365日=48.76円」なので、1日あたり48円しか利息はかかりません。

また「30日間無利息サービス」が付いているため、初回の利用から30日以内に返済すれば利息は無料です。

利息を最小限に抑えたい人は、必要な分だけ借りて、なるべく短期間で返済するようにしましょう。

4.カードローンの審査に通る確率を上げる方法

カードローンの審査が心配な人は、次の8つをチェックしておきましょう。

4-1.他社借入があるならできるだけ減らしておいた方が良い

借入の件数が多過ぎると、貸し倒れの可能性があると判断されて、審査で不利になってしまうことがあります。

日本信用情報機構の調査でも、3件以上の借入がある人の人数は、ガクンと減っています。

借入件数毎の登録状況

| 借入件数 | 登録人数 |

|---|---|

| 1件 | 672.4万人 |

| 2件 | 226.2万人 |

| 3件 | 83.5万人 |

| 4件 | 28.2万人 |

| 5件以上 | 10.8万人 |

3社から借入がある場合、1社でも完済すれば、返済実績が認められて審査に通る確率が上がります。

審査の申し込み前には、少しでも返済して、他社からの借入件数をなるべく減らしておきましょう。

4-2.複数社申し込むより1社に絞る方がおすすめ

同時に複数のカードローンに申し込むと、「お金に困っている人」と判断されてしまう可能性があります。

審査に通る確率を上げるためにも、1社に絞って申し込むのがおすすめです。

「カードローンに申し込みをした」という情報は、6ヶ月間は信用情報に登録されます。

複数のカードローンに申し込みたい場合は、6ヶ月経過してから次の申請を行いましょう。

4-3.借入総額を年収の1/3に減らしておく

貸金業法では「総量規制」により、「借入総額は年収の3分の1まで」と定められています。

借入の対象になるのは次の2つです。

- 他社を含むカードローン

- クレジットカードのキャッシング枠

クレジットカードのショッピング取引には、貸金業法が適用されませんが、キャッシング取引には貸金業法が適用されます。

カードローンの借入額とクレジットカードのキャッシング枠の合計が、年収の1/3までになるように調整しておきましょう。

4-4.返済の遅延がある場合は申込前に改善しておく

返済が遅れていると、返済能力に余裕がないと判断されて、審査に通りにくくなる可能性があります。

1回だけ返済が遅れてしまった程度では、審査に影響することはないので、申し込み前には必ず返済を完了させておきましょう。

4-5.無職ならアルバイトなどで収入を得ておく

大手消費者金融のカードローンは、アルバイトやパートなどの安定した収入があることが申し込みの条件になっています。

そのため次のような人が審査に通る可能性はほとんどありません。

- 無職

- 収入が年金のみ

アルバイトなどの仕事を始めてから、審査に申し込むようにしましょう。

4-6.申請書は正確に記入する

次のような場合、信頼できないと判断されて、審査に通らなくなる可能性があります。

- 年収を多めに書いた

- 他社からの借入額を少なめに書いた

- 勤務先や勤続年数などに記入ミスがある

申請書には必ず正確な情報を記入するようにしましょう。

4-7.借入の目的はレジャー費用や旅費にしておく

金融機関にもよりますが、お金を借りる目的を確認されることがあります。

次のように答えると、返済してもらえない可能性が高いと判断されて、審査に通りにくくなるため注意が必要です。

- ギャンブルや株の購入など、損失が出る可能性があるもの

- 他社借入の返済など、多重債務につながるもの

借入目的を「レジャー」にしたけれど、生活費に使うというのはOKです。

審査に影響しないように、借入の目的は、レジャー費用や旅行費用、冠婚葬祭費、生活費などにしておきましょう。

4-8.審査なしで契約できるカードローンはあるのか

審査なしで契約できるカードローンはありません。

理由は次の2つです。

- 貸金業法で返済能力などの調査が義務付けられている

- 無担保ローンなので貸し倒れのリスクがある

カードローンは無担保で貸し付けを行うため、返済能力が重要になります。

返済能力の調査については、貸金業法の13条で「貸金業者の義務」として定められています。

-

(返済能力の調査)

第十三条 貸金業者は、貸付けの契約を締結しようとする場合には、顧客等の収入又は収益その他の資力、信用、借入れの状況、返済計画その他の返済能力に関する事項を調査しなければならない。

消費者金融やクレジットカード会社が、審査なしでカードローンの契約をすると、貸金業法違反になっています。

「審査なしで借りられる」と謳っているのは違法業者の可能性が高いため、利用しないようにしましょう。

5.まとめ

カードローンは次の3つを比較して選ぶのがおすすめです。

- 金利

- 審査の通りやすさ

- 融資スピード

3つのポイントを比較して選んだおすすめのカードローンについては、こちらで詳しく紹介しています。

1.カードローンのおすすめをランキング形式で比較